- 监管机构

- 银行

- 租赁

- 其他金融

时间:2021-04-30

在企业运营发展的各个阶段中,股权转让是一项频频出现的资本交易活动。合伙人计划、员工股权激励、并购重组等几乎都会涉及到股权转让。股权转让一般涉及的金额较大,其中的税务问题也相应成为整个资本交易活动的突出痛点。

企业在间接股权转让过程中税务规划不当的典型案例:

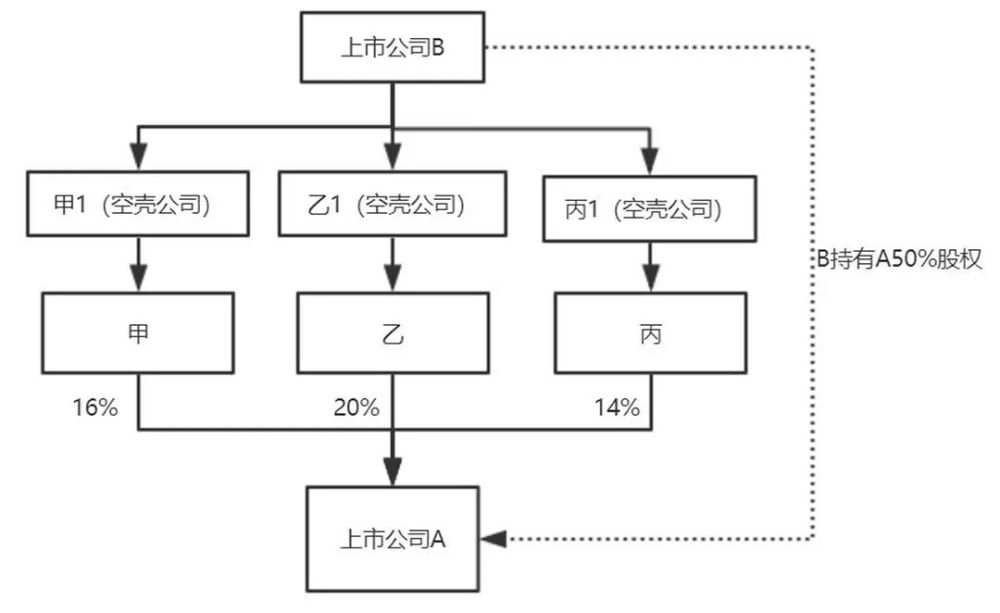

甲、乙、丙三人是S市上市公司A的自然人股东,三人分别持有A公司股权16%、20%、14%。

另一家S市的上市公司B想要收购三位自然人股东所持有的A公司50%的股权,交易总价为20亿元。

交易过程中,三位自然人股东前后分别在另一地区新设立三家空壳企业,将其持有的A公司股权先转移至新设的空壳企业,再通过新设空壳公司将股份转让给B公司。

交易完成后,B公司持有A公司50%的股份,原三位自然人股东完成退股。

▲股权架构图

此次收购,实质上经过了两次转让。设置这一中间环节可以享受新设企业当地的股权转让税收优惠政策,整个环节的设立能够让三位股东股权交易的实际税负降低30%以上。

实务中,通过中间公司进行股权转让的企业有很多,但在这一事例中A公司的三位自然人股东,因为忽视了其中的税务风险,还是被追征了。

为什么会“被追征”?

1、集体税务规划行为太过明显

三位股东前后多次将原股权转移至其他地区的新设企业下,导致股权架构持续地大规模变化,而引起税收机关的高度重视。

2、上市公司信息披露关卡无法绕过

交易的终端买卖双方都是上市公司,相应的信息披露环节也会成为税收风险的一道缺口。

若买卖双方未对信息披露部分达成一致,税务机关很容易在公开信息中查询到这些股权的流向——先后流出后,又流回到了当地。

3、税务机关有终身追征权

通过上述两点,税务机关很容易判别出,首次股权转让的受让方仅仅是一个过渡,没有实质经营,缺少合理的商业目的。

那么,在合伙企业、股权转让、股权激励、股息红利分配等一系列资本交易活动中,税务难点究竟在哪?企业及个人该如何应对?

目前,大多数企业使用的财务信息系统都源自于外部采 购,而这类信息系统普遍存在与企业内部其他应用无集 成、对接复杂,且无法实现统一门户登录与数据多点同 步等应用问题;同时在实际应用中,信息数据需要跨多 个系统和岗位进行传输,这将导致这些数据在手工处理 时存在较高的错误率及一定的沟通成本。

随着人工智能、区块链、云计算、大数据和机器人技术的不断发展,数字技术已经在工作和生活中无处不在。作为企业经营管理的重要组成部分,税务管理的数字化转型是奠定基础的重要环节。

现在各行各业都要求可视化,我们税务数字化的解决方案也来啦!我们今天从两个角度来看税务的解决方案。从数据视角看税务信息化发展,“数据” 与“企业税务”。