- 监管机构

- 银行

- 租赁

- 其他金融

时间:2021-01-11

金融大数据行业发展现状

各大互联网企业凭借客户和流量资源,逐步向投资、理财、信贷、保险、基金、融资等业务渗透,确实对传统金融行业造成了一定影响。但与此同时,大数据的高速发展,使金融行业的客户数据、交易数据、风险管理数据、用户行为数据等呈现爆炸式增长,为金融业务转型和产品创新创造了条件。另外大数据服务的广泛应用使金融企业更加直观的了解客户,主动探索和深度挖掘客户需求,形成以数据为出发点的新型营销、运营及风险战略,使金融大数据真正产生业务价值。

当前,越来越多的金融机构开始投身到大数据应用实践中。随着移动互联网发展,每天都会产生大量结构化和非结构化数据。以银行业为例,中国银联涉及43亿张银行卡,超过9亿的持卡人,超过一千万商户,每天近七千万条交易数据,核心交易数据超过了TB级。但面对海量数据, 传统的金融数据信息处理系统面临以下挑战:

• 传统集中式架构,并发量低,无法应对交易浪涌

• 风控仅支持黑名单类的简单实时控制,复杂规则无法实时处理,多以事后处理为主

• 主要为结构化数据,无法处理半结构化数据,客户行为习惯参与规则运算与规则配置,支持度不高

• 部分规则无法直接在线配置,需要通过开发程序实现

金融大数据目前遇到的挑战

数据资产管理

大量数据沉睡在金融企业内部的存储介质中,伴随着大数据时代的来临,数据的价值得到人们广泛认同,但并不知道如何管理利用。金融企业没有真正让数据流动起来,成为企业内部的负资产,没有真正形成数据资产化。

传统的商业模式

传统商业模式单一,主要以对公业务为主,不能满足大数据时代下人们对业务的需求,构建以用户为核心的新零售营销战略成为各金融企业的首要目标。

风险管理

原有的数据分析已经不能够适应市场风险分析的发展趋势互联网用户行为数据可以提供更多的数据维度,金融企业需建立自身的大数据风险评估体系,直接将数据模型应用到业务中,实现业务风控管理的流程化、自动化。

运营创新

互联网及移动互联网的高速发展对金融行业销售入口造成巨大冲击,市场渠道的扩展、金融产品的创新、用户购买方式的偏好成为各金融企业对运营流程改革的新挑战。

增长乏力

业务规模增长缓慢、用户转化费用竞争激烈,缺乏对新用户的有效感知及老客户的唤醒促活,没有数据支撑相关业务分析。

用户洞察

欠缺用户思维,没有建立用户全景视图,无法了解用户产品喜好、购买偏好、交易渠道等。引流渠道的质量量化和转化率事先无法评估,用户黏性需要提高。

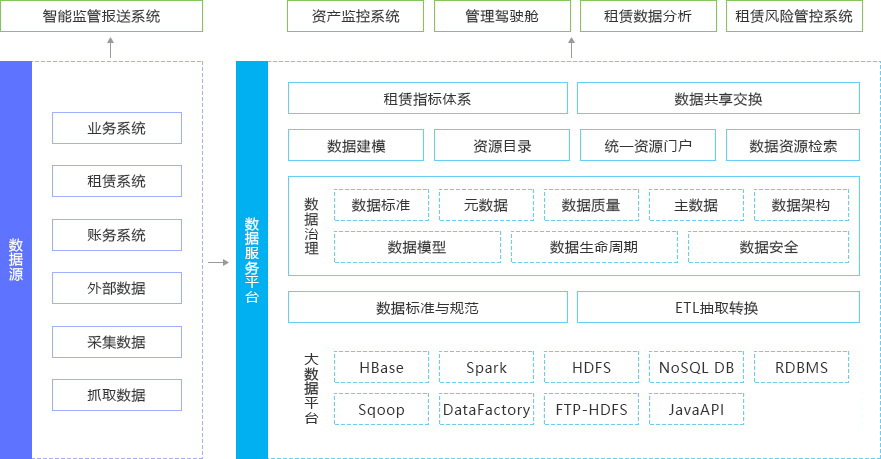

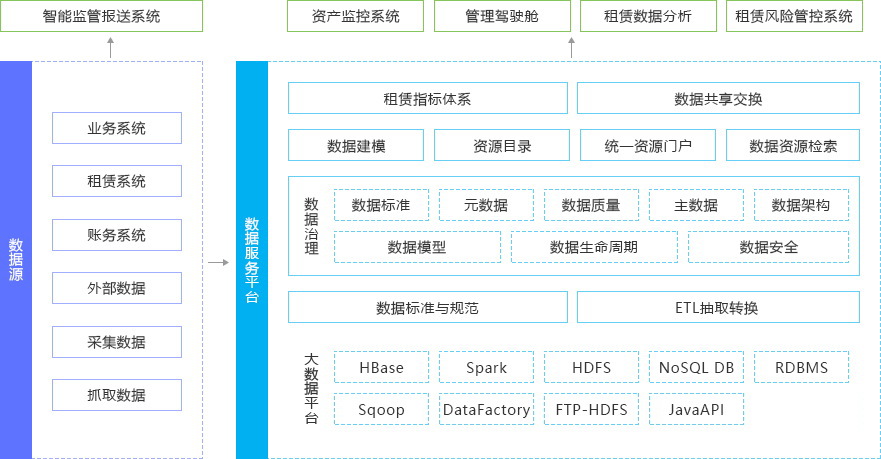

针对租赁行业亟待解决的问题,配合大数据业务流程应用,华宇智能数据整体推出金融租赁行业大数据解决方案。

依托于金融/融资租赁行业多年的项目实施时经验,基于公司核心产品及DW/BI理论,着眼于当下租赁企业外部监管和内部管理的续期,立足于未来金融/融资租赁企业业务发展和信息化建设趋势,整体推出租赁行业综合解决方案,为企业实现:

● 数据集中存储共享

● 全面的数据应用

● 智能决策

● 以数据分析促进业务发展

各大互联网企业凭借客户和流量资源,逐步向投资、理财、信贷、保险、基金、融资等业务渗透,确实对传统金融行业造成了一定影响。但与此同时,大数据的高速发展,使金融行业的客户数据、交易数据、风险管理数据、用户行为数据等呈现爆炸式增长,为金融业务转型和产品创新创造了条件。另外大数据服务的广泛应用使金融企业更加直观的了解客户,主动探索和深度挖掘客户需求,形成以数据为出发点的新型营销、运营及风险战略,使金融大数据真正产生业务价值。

“建设现代化经济体系”是党的十九大报告提出的我国发展的新战略目标。数字经济是以数据资源为重要生产因素,以现代信息网络为主要载体,以信息通信技术融合应用、全要素数字化转型为重要推动力,促进公平与效率更加统一的新经济形态。对于正在新一轮深化改革、加快转型创新的银行业来说,数字化成为转变银行传统经营模式,建设现代银行业体系的重要推手和动能。

融资租赁作为金融行业五大支柱之一,是直接支持实体经济发展的金融服务手段,能够盘活企业存量资产,降低企业负债,在现代金融产业中占据着重要的地位。