- 监管机构

- 银行

- 租赁

- 其他金融

时间:2020-09-30

随着大数据技术的广泛普及和发展成熟,金融大数据应用已经成为行业热点趋势,在交易欺诈识别、精准营销、黑产防范、消费信贷、信贷风险评估、供应链金融、股市行情预测等多领域的具体业务中,得到广泛应用。大数据应用分析能力,正在成为金融机构未来发展的核心竞争要素。

毋庸置疑,金融大数据拥有广阔的发展前景,然而金融大数据应用也面临着一系列制约因素。

目前,金融行业的数据资产管理仍存在很多问题。具体来看,金融数据质量不高,主要体现为数据缺失、数据重复、数据错误和数据格式不统一等多个方面。金融行业数据来源相对单一,对于外部数据的引入和应用仍需加强。金融行业的数据标准化程度低,分散在多个数据系统中,现有的数据采集和应用分析能力难以满足当前大规模的数据分析要求,数据应用需求的响应速度仍不足。

金融大数据应用技术与业务探索仍需突破。

金融机构原有的数据系统架构相对复杂,涉及的系统平台和供应商相对较多,实现大数据应用的技术改造难度较大,而且系统改造的同时必须保障业务系统的安全可靠运行。

同时,金融行业的大数据分析应用模型仍处于探索阶段,成熟案例和解决方案仍相对较少,金融机构应用大数据需要投入大量的时间和成本进行调研和试错,一定程度上制约了金融机构大数据应用的积极性。而且,目前的应用实践反映出大数据分析的误判率还比较高,机器判断后的结果仍需要人工核查,资源利用效率和客户体验均有待提升。

数据具有高价值、无限复制、可流动等特性,这些特性为数据安全管理带来新的挑战。

对金融机构来说,网络恶意攻击成倍增长,组织数据被窃的事件层出不穷。大数据使金融机构内海量的高价值数据得到集中,并使数据实现高速存取,但是,如果出现信息泄露,可能一次性泄露组织内近乎全部的数据资产。数据泄露后还可能急速扩散,甚至出现更加严重的数据篡改和智能欺诈的情况。

对个人来说,金融信息的泄露会暴露出大量的个人基本信息和消费信息等,大数据技术可以便捷地大批量收集这些信息并进行画像,使得公民更容易受到欺诈,造成经济损失。而当前,金融大数据的相关标准仍处于探索期,缺乏统一的存储管理标准和互通共享平台,涉及金融行业大数据的安全规范还存在较多空白。

随着大数据在多个金融行业细分领域的价值应用,在缺乏行业统一安全标准和规范的情况下,单纯依靠金融机构自身管控,会带来较大的安全风险。

在发展规划方面,金融大数据发展的顶层设计仍需强化。一方面,金融机构间的数据壁垒仍较为明显,数据应用仍是各自为战,缺乏有效的整合协同,跨领域和跨企业的数据应用相对较少。另一方面,金融行业数据应用缺乏整体性规划,当前仍存在较多分散性、临时性和应激性的数据应用,数据资产的应用价值没有得到充分发挥,业务支撑作用仍待加强,迫切需要通过行业整体性的产业规划和扶持政策,明确发展重点,加强方向引导。

针对金融大数据应用面临的挑战,应从技术和管理两方面入手。

技术方面:推进应用技术与业务探索。加强应用技术改造,保障业务系统安全可靠运行,改进应用模型,提升资源利用效率和客户体验。管理方面:一是加强数据资产管理。提升金融数据质量;扩大金融行业数据来源,加强对外部数据的引入和应用;提升数据标准化程度,增强数据采集和应用分析能力,加快数据应用需求的响应速度。

二是加强数据安全管理。完善金融大数据相关标准和安全规范,建立统一的互通共享平台,督促金融机构加强管控,切实保障数据安全。

三是强化顶层设计。打破金融机构间的数据壁垒,加强数据应用的整合协同;通过整体性的产业规划和扶持政策,明确发展重点,加强方向引导,充分发挥数据资产的应用价值,增强业务支撑作用。

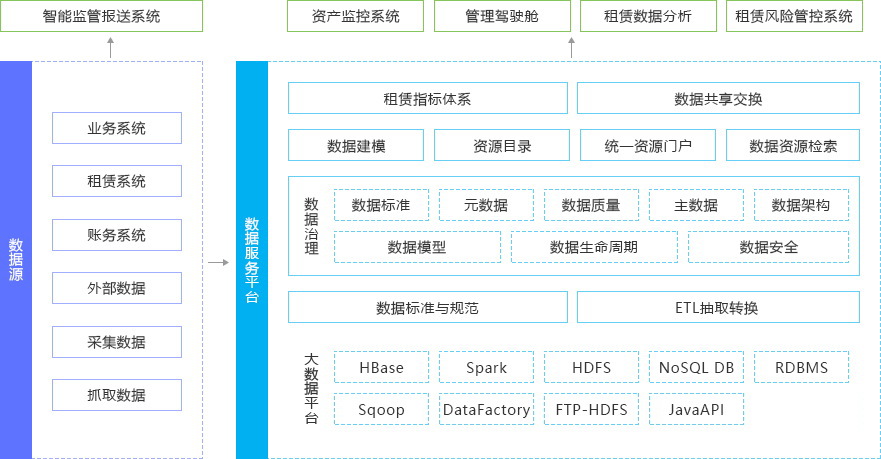

大数据风控的三要素:场景、数据算法、人。场景是风控融于实际租赁业务,真正发挥风控价值;数据与算法,缺一不可,只有二者结合起来才能通过算法发掘数据中的风控规则;人,作为风控系统的操盘手,是真正发挥大数据风控的关键因素。

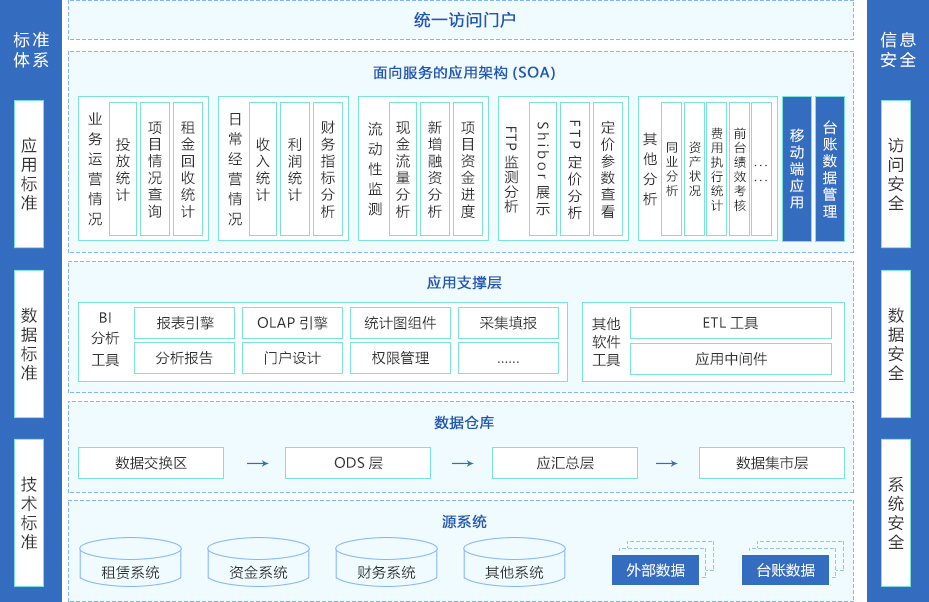

数据仓库,对从事 IT 行业的从业者来说并不是个陌生的名词,这个概念由数据仓库之父 Bill Inmon 在 1991 年出版的“Building the Data Warehouse”中定义的——面向主题的、集成的、相对稳定的、反映历史变化的数据集合,用于支持决策管理。从定义可以了解到,数据仓库具有以下关键特性:

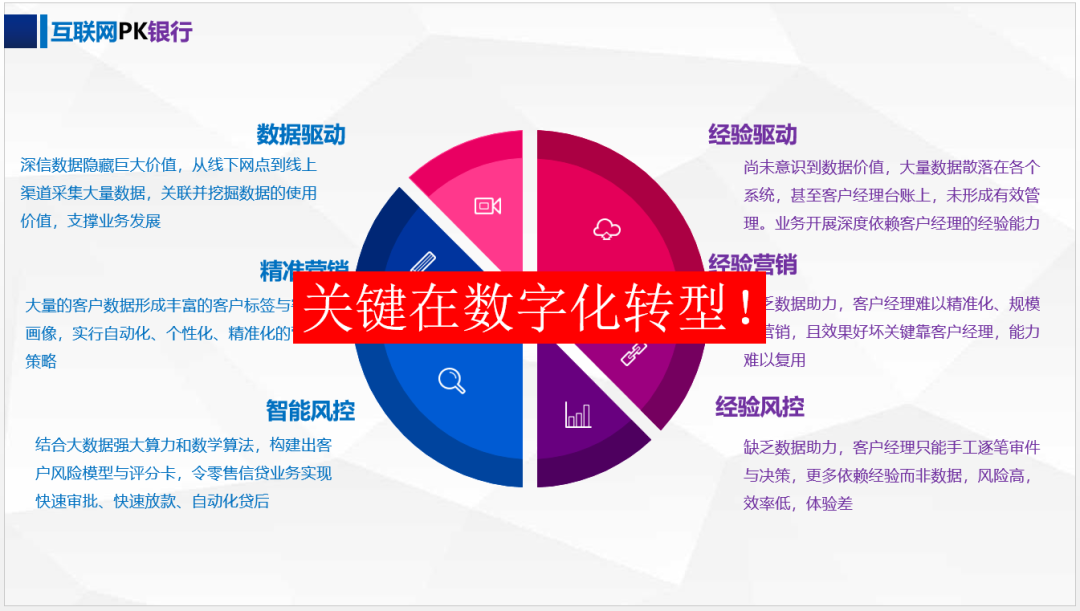

各大互联网企业凭借客户和流量资源,逐步向投资、理财、信贷、保险、基金、融资等业务渗透,确实对传统金融行业造成了一定影响。但与此同时,大数据的高速发展,使金融行业的客户数据、交易数据、风险管理数据、用户行为数据等呈现爆炸式增长,为金融业务转型和产品创新创造了条件。另外大数据服务的广泛应用使金融企业更加直观的了解客户,主动探索和深度挖掘客户需求,形成以数据为出发点的新型营销、运营及风险战略,使金融大数据真正产生业务价值。